|

|

Charles Sannat s’exprime quotidiennement et livre un décryptage impertinent et sans concession de l’actualité économique:

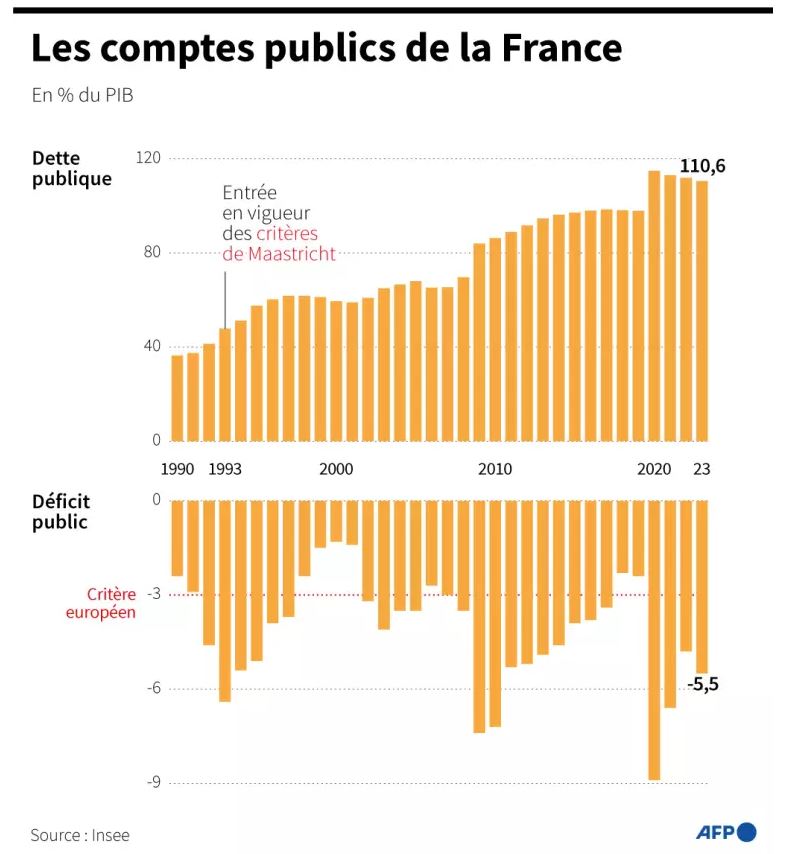

Cette image vaut mille mots et vous permet de parfaitement comprendre la gravité financière de notre pays.

En haut le pourcentage de la dette publique exprimé en points de PIB. Le graphique semble indiquer une baisse, donc une amélioration de ce ratio.

Logiquement le déficit public devrait baisser, voir même, nous devrions voir des excédents pour pouvoir améliorer le ratio dette/PIB du 1er graphique.

Et bien, il y a une petite subtilité.

Le PIB augmente de l’inflation chaque année.

Donc, quand l’inflation est de 10 % et le déficit de simplement 5 %… le ratio dette/PIB s’améliore de 5 points. C’est comme si nous avions eu un « excédent ».

On pourrait se réjouir et dire que c’est donc très bien… sauf que non, au contraire, c’est dramatique.

Pourquoi me direz-vous.

Simple vous répondront mes poules de cristal qui lisent dans l’avenir.

Avec la hausse des taux, les banques centrales veulent juguler l’inflation et elle vont globalement y arriver. Même si nous avons une inflation durable de 3 à 4 % par an, cela n’aura rien à voir avec une inflation à 10 %.

Le problème est multiple.

Avec des taux élevés, c’est un coût très élevé pour les finances publiques, mais c’est aussi une baisse de l’inflation et donc une moindre progression du PIB dans les prochaines années. Je ne parle pas de la progression grâce à la croissance, mais juste grâce à l’inflation. Le ratio dette/pib va donc se dégrader plus vite dans l’avenir sous la double pression d’un manque de croissance liée aux taux élevés, et aux intérêts importants du service de la dette.

Bref, je ne sais pas combien de temps nous pourrons tenir ainsi. Après tout, nous pouvons sans doute trouver d’autres expédients, faire des dettes européennes mutualisées et autres créativités comptables permettant de gagner du temps .

Mais, la situation des finances publiques est épouvantable.

Nos comptes publics sont atroces.

La conclusion est simple.

Prévoyez de ne pas dépendre de la dépense publique et soyez le plus autonome possible.

Prévoyez de ne pas investir dans la dette de l’Etat.

Prévoyez que si vous êtes plus assez nombreux pour financer l’Etat volontairement via votre épargne, alors l’Rtat vous forcera à le financer via des ponctions sur l’épargne ou des souscriptions forcées et obligatoires à des emprunts d’Etat.

Prévoyez donc de mettre votre argent à l’abri.

Prévoyez de lire l’article consacré à l’or dans cette édition dont les performances battent désormais, celles des obligations d’Etat, et l’on parle ici, des bons du trésor américain.